移動平均線(単純平均)を使ったFXトレード

*本記事は法律で認められた金融庁登録業者により書かれています。

| ✅ | 移動平均線は、メインチャートに表示するトレンド系テクニカル指標の中で最も有名です。 |

| ✅ | つまり、多くの投資家が移動平均線を見ていることになります。 |

| ✅ | 相場のトレンドに乗るためには、皆に合わせることが重要です。 |

| ✅ | 一方、独自の解釈によって移動平均線を使っている投資家がいます。 |

| ✅ | 自分では気づいていないだけかもしれません。 |

| ✅ | しかし、FXにおけるオリジナリティは、多くの投資家にとって不利に働きます。 |

| ✅ | 本記事では、移動平均線の中で最も基本となる単純平均の使い方を詳しく解説します。 |

【執筆】株式会社トリロジー

【登録】財務省近畿財務局長(金商)第372号

【加入】日本投資顧問業協会 会員番号022-00269

【説明】投資家の皆様への継続支援を通じて金融立国に貢献します。

本記事では、下記の目次の内容を記載します。

移動平均線とは

移動平均線は、メインチャートに表示するテクニカル指標であり、最も代表的なテクニカル指標の一つです。多くの投資家が移動平均線を使っていますので、チャートポイントの形成においても重要なテクニカル指標です。

移動平均線では、設定期間の価格の平均を順にプロットします。ローソク足に沿って、線形曲線が描画できます。

移動平均線には、単純移動平均線・加重移動平均線・指数平滑移動平均線・先行移動平均線などがあります。実際のトレードでは、これらを組み合わせて使います。また、移動平均線を発展させたものにHiLoアクティベータ、ハル移動平均線、12本のEMAなどがあります。

| 名称 | 説明 |

|---|---|

| 単純移動平均線 | 移動平均線の中で最もシンプルで代表的な移動平均線です。設定期間内の終値の平均値をプロットし、線でつないで表示します。 |

| 加重移動平均線 | 直近のレートほどウェイトを大きくした移動平均線です。単純移動平均と比べて遅延が少なくなり、レートへの追従性が向上します。 |

| 指数平滑移動平均線 | 加重移動平均よりも直近のレートのウェイトを大きくした移動平均線です。EMA(Exponential Moving Average)として知られています。 |

| 先行移動平均線 | 各移動平均線を一定の日数平行移動させて表示した移動平均線です。平滑化と追従性の両者の向上を目的として使用されます。 |

| HiLoアクチベータ | 伝説のトレーダーW・D・ギャンにより開発された指標です。高値・安値の移動平均線のうちトレンドが出ている方を残して表示します。 |

| ハル移動平均線 | アラン・ハルによって開発された指標です。移動平均の課題である「追従性の向上」と「ダマシの削減」を目的に様々な工夫がされています。 |

| 12本のEMA | 投機筋と投資家の動きを予測することで、ダマシを減らしつつトレンドに乗るために開発されました。GMMAとして知られています。 |

本記事では、移動平均線の基本となる「単純移動平均線(SMA = Simple Moving Average)」の使い方について詳しく解説します。

単純移動平均線の出し方

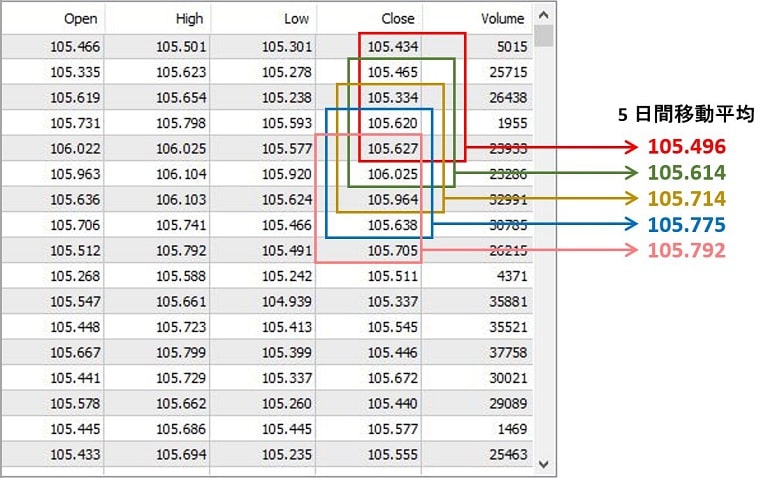

移動平均線の基本は、終値の単純平均を並べて線形描画するというものです。例えば、日足の単純移動平均なら、n日分合計した終値をnで割って算出します。

5日間の単純移動平均を算出する場合、次のようになります。各色の5日間で算出しています。この値を線でつなぐと移動平均線が描画できます

移動平均線は、値を平均することでレートの変動を平滑化できるので、端的にトレンドの方向性を知ることができます。

移動平均線では、平均する日数が少ない場合は短期のトレンドを分析しやすく、平均する日数が多い場合は長期のトレンドを分析しやすくなります。

MT4の場合、「Moving Average」というインジケータをチャートにドラッグ&ドロップすることで描画できます。

単純移動平均線は表示させる本数により様々な使い方ができます。1~4本を表示させるのが基本ですので順に解説します。

1本の単純移動平均線の使い方

1本の移動平均線は得られる情報が少ないですが、ノイズに惑わされることなくシンプルな見方をすることができます。

1本の移動平均線でチャートを分析する場合、次の2点が重要です。

- 移動平均線の傾き

⇒トレンドの方向性を判断します。 - 移動平均線と終値の位置関係

⇒ 移動平均線がローソク足の終値よりも上にあるか、下にあるかを判断します。

実際のチャートを使って詳しく解説します。

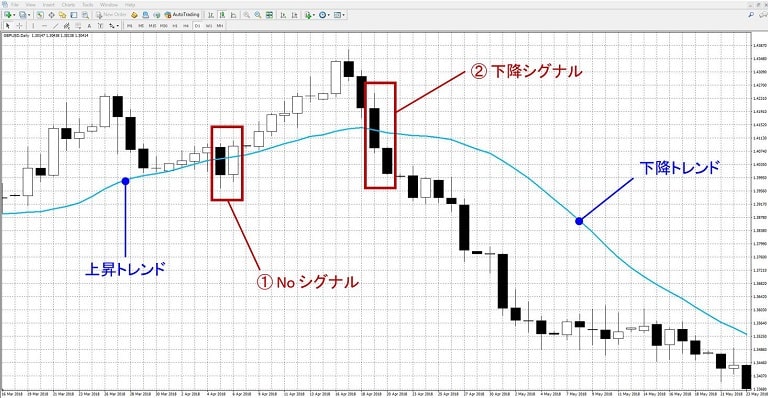

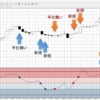

次の図は、ポンドドルの日足チャートに21日間の移動平均線を重ねたものです。

左から順に時系列で追っていくと、最初は上昇トレンドで、後に下降トレンドに転換しています。

移動平均線と終値の位置関係から、トレンドの転換を判定します。今回はダマシを減らすために、「終値が2本連続で移動平均線を抜いたかどうか」を基準にします。

- ①では、陰線の終値は移動平均線を下抜いたものの、次の陽線が上抜いたため、下降シグナルは点灯しませんでした(Noシグナル)。ローソク足の足型もケヌキになっており、トレンドの加速を示唆しています。また、移動平均線を終値がいったん下抜けたものの次の足で上抜け、押し目を形成しています。

- ②では、2本のローソク足の終値が連続で移動平均線を下抜いており、このタイミングで下降シグナルが点灯し、これまでの上昇トレンドは下降トレンドへと転換しています。

別の例も見てみましょう。

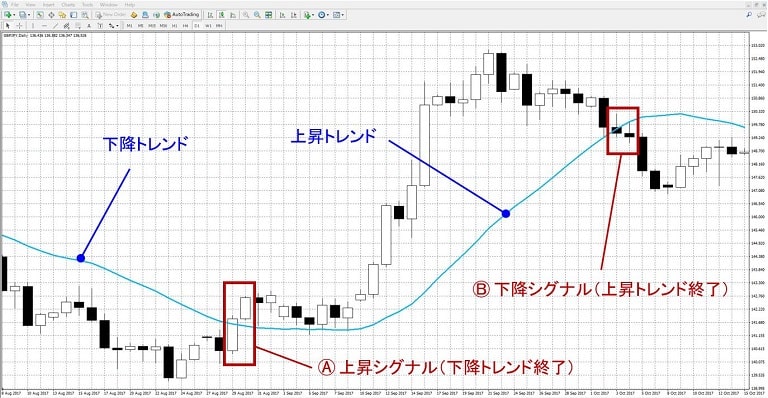

次の図は、ポンド円の日足チャートに21日間の移動平均線を重ねたものです。

左から順に時系列で追っていくと、最初は下降トレンドで、後に上昇トレンドに転換しています。

- Ⓐでは、2本のローソク足の終値が移動平均線を上抜き、下降トレンドの終了と上昇トレンドへの転換を示唆しています。その後、もみ合いが続きますが、ローソク足は移動平均線の上側で推移しており、その後上昇トレンドが形成されました。

- Ⓑでは、ローソク足の終値が2本続けて移動平均線を下抜いており、上昇トレンドの終了と下降トレンドへの転換を示唆しています。

1本の移動平均線は、他の分析手法と組み合わせて使うことが一般的ですが、ローソク足やレートの動きを多角的に判断できる熟練者なら、これだけでも利益を出すことができます。

ローソク足について詳しく知りたい方は、「FXのローソク足パターン【典型&鉄板トレードを完全網羅】」をご参照ください。

2本の移動平均線(長期+短期)の使い方

2本の移動平均線を使って分析する場合、短期移動平均線と長期移動平均線を組み合わせるのが一般的です。

この短期・長期の移動平均線を組み合わせたパターンが最もよく使われています。

日足の移動平均線を分析する場合、短期線は1週間の取引日数である5日、長期線は1ヶ月の取引日数である21日の移動平均がよく使用されます。

- 短期線の設定値 = 5

- 長期線の設定値 = 21

短期移動平均線・長期移動平均線を組み合わせる際の4つの重要項目

短期と長期の2本の移動平均線を使ってチャートを分析する場合、おさえておくべきポイントがあります。特に次の4項目が重要です。

| 重要な4項目 | 説明 |

|---|---|

| 長期移動平均線の傾き (上向き or 下向き) | トレンドの向きを判断します。 上向き = 上昇トレンド 下向き = 下降トレンド |

| ゴールデンクロス デッドクロス | 売買シグナルを判断します。 買いシグナル = 【長期線が上向き】【ゴールデンクロス(短期線が長期線を上抜き)】 売りシグナル = 【短期線が下向き】【デッドクロス(短期線が長期線を下抜き)】 |

| タッチ & ゴー | トレンドの加速を判断します。 以前のトレンドが加速 = 2本の移動平均線が接近してもクロスせずに乖離 順張りシグナル |

| 移動平均線同士の乖離 | トレンドの転換を判断します。 トレンド転換の兆し = 2本の移動平均線が大きく乖離 逆張りシグナル |

実際のチャートを使って詳しく解説します。

左から順に時系列で追っていきます。

- ① デッドクロス

短期線が長期線を下抜けデッドクロスが出現しました。この時点で、長期線は下向きですので、売りシグナルになります。 - ② 下降トレンド

長期線は下降トレンドの継続を示して下向きに推移し、短期線と長期線の乖離が拡大していきます。 - ③ 短期線と長期線が乖離

2本の移動平均線が乖離したので、逆張りシグナルが発生します。今回は、先のデッドクロスで売っていますので、売りポジションを手仕舞いします。ドテンで新規買いを入れても良いでしょう。 - ④ ゴールデンクロス

このゴールデンクロスは、③の逆張りシグナルの後なのでスルー(トレンド転換とその後の継続の確認のみ)です - ⑤ ローソク足の形や他のテクニカル指標により手仕舞い

③で逆張りエントリーしている場合は、ココで手仕舞いします。移動平均線のシグナルではなくローソク足やその他のテクニカル指標による判断ですので、今回は割愛します。 - ⑥ ゴールデンクロス

このゴールデンクロスは、長期線が上向きではないので、上向きになるのを待ってからエントリーします。その後、上昇トレンドが継続し、短期線と長期線の乖離が拡大していきます。 - ⑦ 短期線と長期線が乖離

2本の移動平均線が乖離したので、逆張りシグナルが発生します。今回は、先のゴールデンクロスで買っていますので、買いポジションを手仕舞いします。ドテンで新規売りを入れても良いでしょう。 - ⑧ ゴールデンクロス

このゴールデンクロスは、長期線が上向きになるのを待ってからエントリーします。 - ⑨ タッチ & ゴー

2本の移動平均線どうしが接近してクロスせずに乖離していますので、トレンドの加速を示唆しています。典型的なタッチ&ゴーの形です。 - ⑩ ローソク足の形や他のテクニカル指標により手仕舞い

移動平均線のシグナルではなくローソク足やその他のテクニカル指標による判断ですので、今回は割愛します。

「長期移動平均線の向き」によるトレンド計測や、「ゴールデンクロス・デッドクロス」は分かりやすいと思います。

しかし、「タッチ & ゴー」や「2本の移動平均線の乖離」をトレードの判断基準にするのは、慣れるまでは難しいかもしれません。

「タッチ & ゴー」には、次の2つのパターンがあります。

- 移動平均線どうしが近づいて離れるパターン

- 長期移動平均線の方向が決まらない状態でクロスして元に戻すパターン

この2つのパターンは、トレンドの加速を意味することが多いので重要です。2.に関しては、熟練が必要な場合が多々あります。

チャートパターンが「ペナント」や「フラッグ」になる場合は「タッチ & ゴー」の可能性が高まります。移動平均線の動きともにチャートパターンも確認しておくことが重要です。

チャートパターンについて詳しく知りたい方は、「FXチャートの種類と使い方」をご参照ください。

「2本の移動平均線の乖離」によるトレード判断は熟練が必要

「2本の移動平均線の乖離」は、どの程度の乖離をもって逆張りするかという判断に熟練を必要とします。他のオシレータ系テクニカル分析(例えば、RSIやストキャスティクス)を並行させることも重要です。

RSIについて詳しく知りたい方は、「FXにおけるRSIの使い方【典型的な5パターンについて詳しく解説】」をご参照ください。

ストキャスティクスについて詳しく知りたい方は、「FXにおけるストキャスティクスの使い方【典型4パターンについて詳しく解説】」をご参照ください。

2本の移動平均線(始値+終値)の使い方

始値と終値で作成した2本の移動平均線による分析では、陽線が多いと「終値移動平均線>始値移動平均線」となり、陰線が多いと「始値移動平均線>終値移動平均線」になります。

したがって、終値移動平均線が始値移動平均線を上抜いた場合をゴールデンクロス、下抜いた場合はデッドクロスと考えることができます。

実際のチャートを使って解説します。

次の図は10日間に設定した始値移動平均線と終値移動平均線です。

上昇トレンドでは陽線が多くなるため終値移動平均線が始値移動平均線よりも上側に位置していますが、下降トレンドでは陰線が多くなるため終値移動平均値は始値移動平均線よりも下側に位置することになります。

したがって、この2本の移動平均線のゴールデンクロスとデッドクロスは、トレンドの転換を判断する指標になります。

2本の移動平均線(高値+安値)の使い方

高値と安値で作成した2本の移動平均線は、「長期+短期」「始値+終値」の移動平均線の組み合わせと異なり、クロスすることがありません。すなわち、高値と安値の移動平均線によるバンド(チャネル)が形成されます。

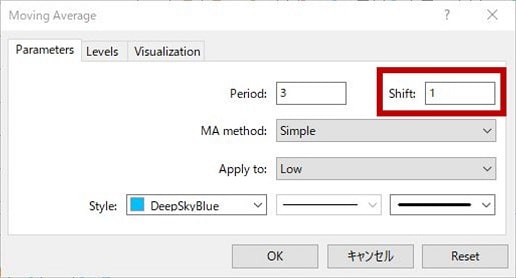

高値と安値の移動平均線では、それぞれの3日間の移動平均を1日先行して表示させます。1日先行させる理由は、刻一刻とレートが変化する最後のローソク足を計算から除外するためです。MT4で設定する場合は「Shift」の項目に+1と入れることで、1日先行表示になります。

実際のチャートを使って解説します。

この高値・安値移動平均線はポジションをイグジットするタイミングを知るために使われます。買いトレンドが発生しているケースでは、安値移動平均線がサポートラインとして機能します。売りトレンドが発生しているケースでは、高値移動平均線がレジスタンスラインとして機能します。

したがって、終値がそれぞれのサポートライン・レジスタンスラインを突破した時に、イグジットを検討します。

高値・安値移動平均線を使ったイグジットは、ザラ場ではなくローソク足の確定を待って判断することが重要です。

なお、この高値移動平均線と安値移動平均線を1日ずらして一括りにしたテクニカル分析として、HiLoアクチベータがあります。

3本の移動平均線の使い方(アレンの4-9-18日手法)

移動平均線を3本以上使う場合は、短期線・中期線・長期線を組み合わせます。3本の移動平均線を使う場合、それぞれの設定値を「短期線 = 4」「中期線 = 9」「長期線 = 18」とする「アレンの4-9-18日手法」が広く知られています。

3本の移動平均線を使うメリットは、「もみあい(中立)」を判断できるところにあります。

- 買いシグナル:4期間>0期間>18期間という順番がそろっているとき

- 売りシグナル:4期間<0期間<18期間という順番がそろっているとき

- 中立(もみあい):順番がそろっていないとき

4本の移動平均線の使い方

移動平均線を4本使う場合は、短期グループ(例えば、5日・10日の移動平均線)と長期グループ(例えば、20日・40日の移動平均線)の2つに分けて考えます。

すなわち、長期グループでトレンドの方向性を確認し、短期グループで売買タイミングを判断します。

- 買いシグナル

- 20日>40日 ⇒ 長期グループが上昇トレンドを示唆

- 5日>10日 ⇒ 5日線と10日線がゴールデンクロス

- 売りシグナル

- 20日<40日 ⇒ 長期グループが下降トレンドを示唆

- 5日<10日 ⇒ 5日線と10日線がデッドクロス

FXにおける移動平均線(単純平均)の使い方(まとめ)

- 単純移動平均線は最も代表的なFXのテクニカル指標の一つです。

- 多くの投資家が使っているためチャートポイントを形成しやすく重要です。

- 単純移動平均線を使う多くの場合で、1~4本の移動平均線を表示させます。

ディスカッション

コメント一覧

まだ、コメントがありません