【50代の資産形成】年利9%がキーワード、差がつく年代の運用戦略

| 優先 順位 | 50代前半 | 50代中盤 | 50代後半 |

|---|---|---|---|

| 上位 | FX自動売買 楽天経済圏 iDeCo つみたてNISA | FX自動売買 楽天経済圏 | FX自動売買 楽天経済圏 |

| 中位 | iDeCo つみたてNISA | iDeCo | |

| 下位 | 株式(個別銘柄) 不動産 | 株式(個別銘柄) 不動産 | 株式(個別銘柄) 不動産 つみたてNISA |

*本記事は法律で認められた金融庁登録業者により書かれています。

| ✅ | 生活スタイルが激変する50代は資産形成のターニングポイントです。 |

| ✅ | やり方を柔軟に変える必要がある重要な年代と言えます。 |

| ✅ | このブログ記事では、50代が選択すべき「年利9%の資産形成戦略」を解説します。 |

| ✅ | 50代前半と後半では取るべき戦略が異なります。 |

| ✅ | 併せて、楽天経済圏を利用することにより、「年間24万円程度の生活費削減」を実現を目指します。 |

| ✅ | 余裕ある60代に向けた資産形成に興味がある方は是非ご覧ください。 |

【執筆】株式会社トリロジー

【登録】財務省近畿財務局長(金商)第372号

【加入】日本投資顧問業協会 会員番号022-00269

【説明】投資家の皆様への継続支援を通じて金融立国に貢献します。

本記事では、下記の目次の内容を記載します。

50代は資産形成法の選択により圧倒的な差が生まれる重要な年代

50代前半と後半で資産形成のやり方はガラッと変わります。

多くの50代では子供の独立や役職定年が一気に押し寄せて生活スタイルが大きく変わることに加え、資産形成にかけられる時間的余力も少なくなるからです。

積立投資による資産形成の目安となる時間的余力は15年ですが、65歳の引退を想定した場合、50代はこの15年という数字をもろに減らしていく年代となります。

よって、50代前半は40代に近い資産形成が可能ですが、50代後半は60代の資産形成法にシフトしなければなりません。

40代と60代以降の資産形成から、50代の強みを考える

まず、40代と60代の資産形成法をお示しします。50代は両年代をつなぐ役割を担うためそれぞれの年代の特徴を知ることは重要です。

40代の資産形成

40代では、FX自動売買で即金力を得つつ、つみたてNISAやiDeCoを活用して、コツコツ積み立てるインデックス投資が有効です。コツコツ積み立てるインデックス投資は、15年程度あれば損失を被る可能性が劇的に下がることが知られています。これが、資産形成の時間的余力のターニングポイントが15年と言われる理由です。

40代の資産形成について詳しく知りたい方は、「【40代の資産形成】5,000万円を20年で構築するリスク分散型運用法」をご覧ください。

60代以降の資産形成

60代では、時間的余力がありませんので、つみたてNISAやiDeCoの恩恵は薄くなります。一方で、他の世代より大きい資金力を有していることが考えられますので、その資金力を生かした戦略が有効です。そこで、資金力に比例して安定性と利益額が望めるFX自動売買をメイン戦略に置きます。

60代以降の資産形成法について詳しく知りたい方は、「【60歳からの資産形成】「年利7%」と「生活費18万円削減」は常識的」をご覧ください。

50代の強みを生かした資産形成

50代の強みは、40代よりも手持ち資金が多く、60代よりも収入が大きいことです。つまり、40代よりも多めの資金を使って60代よりも大きめリスクを取ることができるので、大きなリターンを狙うことができます。したがって、50代はFX自動売買の利用には適した年代であると言えます。

50代は40代から引き続き、楽天経済圏の恩恵を十分に受けることができます。楽天サービスとの親和性が高い年代だからです。月額2万円程度は生活費を削減できます。

FX自動売買で積極的に資金を増やしつつ、楽天経済圏で暮らすことで生活費を削減し、資産をどんどん増やしましょう。

つみたてNISAとiDeCoは、50代前半で始める場合はまだ有効性のある資産形成法ですが、50代では年齢を重ねるにつれて、その効果が薄れていきます。

50代はFX自動売買をメイン戦略におき、年利9%程度を狙う

若年層の資産形成において重要な役割を担う「つみたてNISA」や「iDeCo」は、時間的余力を失う50代以降では重要性が薄れていきます。一方、「FX自動売買」は資金量が多いほど安定した利益を上げられることから、若年層よりも50代の方が親和性は高いと言えます。

つまり、50代はメイン戦略を「つみたてNISA」や「iDeCo」から「FX自動売買」にシフトしていく年代と言えます。

50代以前から既に「つみたてNISA」や「iDeCo」を始めている方は、そのまま続けましょう。これらはコツコツ時間をかければかけるほど大きく育つからです。

「FX自動売買」は、積極的に資金を殖やすツールとして最も取り組みやすい手法です。投入資金を柔軟に変えられ、投入資金に比例して利益の額が増えるためです。

また、機械が勝手に実行してくれるトレードなので、日々の生活を変えることなく資金を増やすことができます。

現在、「FX自動売買」は黎明期から成熟期を迎え、システム開発や評価法が標準化されています。最近では、コストパフォーマンスの良い「使い放題サービス」も充実してきました。

【FX自動売買の魅力】は高い利益率と安定性

50代にとってFX自動売買の魅力は、高い利益率と安定性です。また、FX自動売買は、裁量(手動)トレードと異なり、過去の値動きの統計解析に裏付けられたプログラムにより、即金力の伴った安定的なポートフォリオ運用が可能です。

50代ではその資金量に比例して多くのプログラムを走らせることができ、リスク分散による資産形成の安定感が増します。つまり、資金量が増える50代は40代よりも安定したポートフォリオ運用が可能になります。

50代の戦略は、ポートフォリオ運用により安定的に平均年利9%程度を狙うというものです。

40代ではある程度の利益額を確保するために10%以上の年利を目指す必要がありました。しかし、資金量が増えるであろう50代の場合は年利9%程度でも必要十分な利益が得られます。

60代の場合は、資産防衛の観点から年利7%程度をオススメしますが、50代は60代よりも収入が多いため、リスクを少し大きくとって大きなリターンを狙っても重大な問題になることはありません。

50代のFX自動売買利用は、このような意味でバランスの良い選択肢になります。

例えば、年利15%のシステム、年利11%のシステム、年利7%のシステム、年利3%のシステムでポートフォリオを組むイメージです。性格の違うシステムを組み合わせることで、あるシステムが負けている時は他のシステムが勝っているというような、相互補完的なポートフォリオ運用が可能です。

また、FX自動売買は、複利効果との親和性が高い投資手法です。年利換算で9%で複利運用すれば、20年後の資産残高は6.01倍になります。

複利運用について詳しく知りたい方は、「FX複利運用による圧倒的な資産の増やし方【成功者の資産形成とは】」をご覧ください。

FX自動売買は、つみたてNISAやiDeCoと異なり、原資を自由に設定できます。利益率が同じでも、原資に比例して利益額を増やせるので、形成可能な資産額は増え、即金力も上がります。機械トレードなので、時間の無駄なく24時間利益を得ることができることも魅力です。本業のある現役世代にとってもベストな選択肢の一つでしょう。

【FX自動売買の弱点】はシステム選択の難しさ

FX自動売買システムをエキスパートアドバイザー(ExpertAdvisor(EA))と言います。資産形成にFX自動売買を採用する上でのハードルは、優れたEAを選ぶためのノウハウが必要なことです。巷には非合法の業者が多く、粗悪なEAも氾濫しています。金儲けのみを目的とした投資素人(いわゆるFXマーケッター)がネット集客に走っているためです。

素人が作るEAは、宣伝文句は派手ですが中身を伴わないことが特徴です。国内営業許可を取れないため、合法性なく集客していますので、注意しましょう。

粗悪なEAを使わないためのノウハウ、優れたEAを選ぶノウハウは、当サイトに記載しています。ノウハウを知れば安心して資産形成に取り組めます。あなたの大切なお金を素人に預けてはいけません。ぜひ、関連記事もご一読ください。

【関連記事】

✅「【業界初のEA採点ツール】「EAスコア」であなたの自動売買を点数化!」

国内許可のないEAサービスに注意

国内許可を受けていない(合法性がない)サービス運営会社も多くあります。無許可の運営会社は特殊詐欺の温床になりますので注意が必要です。合法性がない運営会社は、派手な宣伝により顧客獲得を目指します。国内営業許可を受けることができない怪しいところは、海外を拠点に活動しています。登録住所を確認し、拠点が海外なら日本の許可を受けていないということですので、避けましょう。

非合法のEAを斡旋する業者に注意

インターネット上には、合法性のないサービスやEAを斡旋する業者(Webサイト)が多くあります。斡旋手数料のような利益を狙えるためです。したがって、ネット情報を鵜呑みに信用してはいけません。サービス運営会社の国内許可情報や登録住所をきちんと確認することが重要です。

無料EAの使い放題サービスを比較検討したい方は、「【無料EAのダウンロードサービス大手6選をプロ目線で徹底比較!」をご覧ください。

つみたてNISAやiDeCoの効果を確認しよう

つみたてNISAとiDeCoは、購入する金融商品(ファンド)が似ており、両者とも少額の積み立てなので、性格の類似した資産形成法です。違いとしては、つみたてNISAは利益が非課税になる点、iDeCoは所得税に対する税制優遇が確実に得られる点、60歳までは引き出せず使えない点です。つまり、つみたてNISAよりもiDeCoの方が資産防衛的な役割の大きい資産形成法と言えます。よって、50代は年齢が進めば、つみたてNISAの役割は小さくなります。一方、iDeCoは年齢を重ねても一定の効果は維持されるでしょう。

つみたてNISA

つみたてNISAは、少額からの長期・積立・分散投資を支援するための非課税制度です。毎年40万円を上限として金融庁が厳選した投資信託を購入可能です。つみたてNISAには税制優遇があり、各年に購入した投資信託を保有している間の分配金と、値上がり後の売却益(譲渡益)が購入した年から数えて20年間は課税されません。非課税の投資総額は最大800万円です。非課税期間の20年間が終了したときには、NISA口座以外の課税口座(一般口座や特定口座)に払い出され、21年目以降の利益は課税対象になります。

iDeCo

個人型確定拠出年金(iDeCo)は、自分で作る年金制度です。加入者が毎月一定の金額を積み立て(掛金を拠出し)、あらかじめ用意された定期預金・保険・投資信託といった金融商品を自ら選択・運用し、60歳以降に年金または一時金で受け取ります。積立金額はすべて「所得控除」の対象となるため、所得税・住民税を節税することができます。iDeCoにも、「安定型」と「積極型」の2つの運用方法があります。定期預金や保険は安定型(ローリスク・ローリターン)、投資信託は積極型(ハイリスク・ハイリターン)と言われています。

【つみたてNISA・iDeCoの魅力】は安心感と安定感だが、それには時間が必要

つみたてNISAやiDeCoでは、ドルコスト平均法の原理を利用し、毎月コツコツと時間を味方につけて利益を狙います。したがって、損失を被る可能性を下げられる安心感と安定感があり、早く始めるほうがその恩恵を享受できます。若年層には最適な資産形成法と言えます。15年程度をかけてコツコツ積み立てる場合、損失を被るリスクが非常に小さくなることが知られています。しかしながら、50代でこの手の積み立て投資を始める場合、この15年を確保するためにはギリギリのラインであると言えます。

時間を味方につけてコツコツ積み立てる投資信託の弱点は、繰り上げ償還とファンドの解散です。しかし、つみたてNISAやiDeCoの場合は、金融庁のお墨付きがあるファンドが厳選されており、繰り上げ償還はナシに設定されているため、その点は安心感があります。つみたてNISAとiDeCoで重要な点は、長期間にわたって右肩上がりを目指せるファンドを選択することです。右肩上がりでないと、ドルコスト平均法でコツコツ積み立てる意味がありません。なお、長期間にわたって右肩上がりでも、短期的には右肩下がりになることがあります。時間的余力が少なくなっていく50代にとってはこれがリスクです。

つみたてNISAとiDeCoでは年利5%程度を狙うのが定石

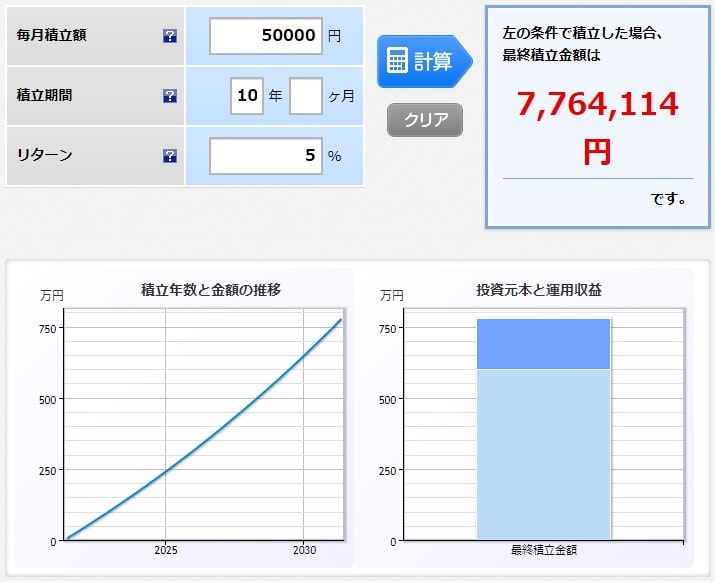

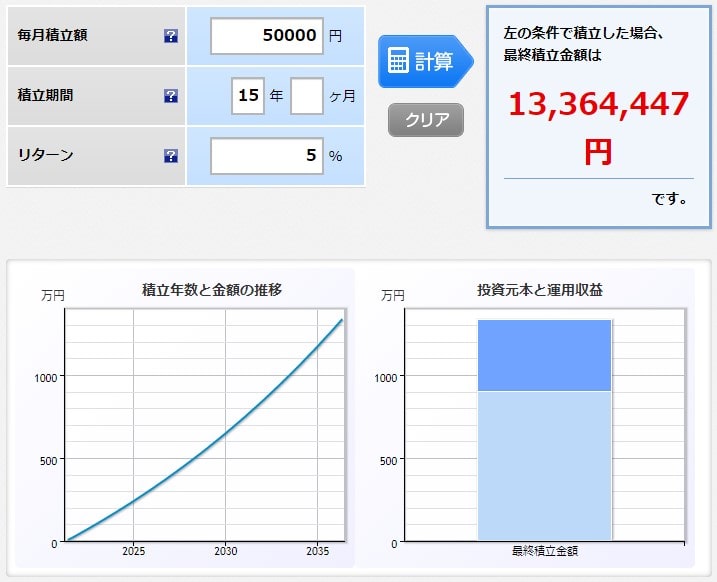

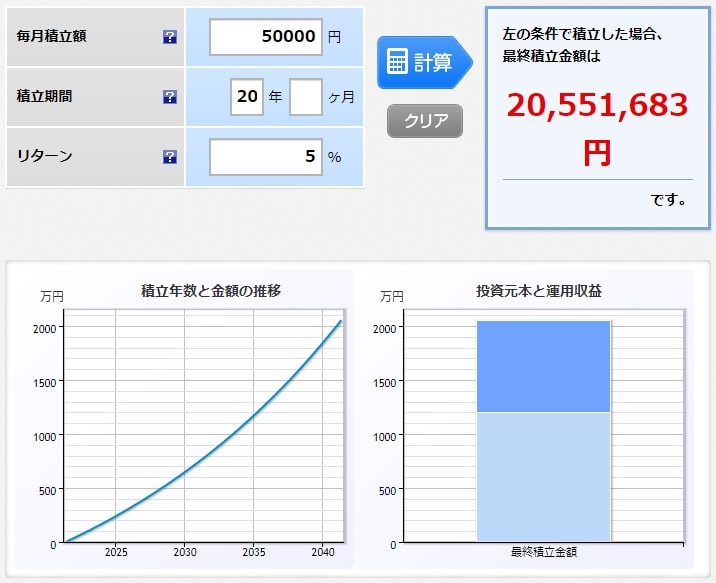

つみたてNISAとiDeCoの定石は、インデックス銘柄をコツコツ積み立て、最低ラインで年利5%程度を狙うというものです。銘柄選びを正しく行えば、年利7%程度は平均的に運用できるでしょう。インデックス投資では、積み立てながら複利効果を狙います。積み立て複利の計算は楽天証券でシミュレーション可能です。

例えば、毎月5万円をコツコツ積み立てながら年利5%で複利運用してみましょう。

10年後には7,764,114円になります。積立額(原資)600万円に運用益の約176万円がオンされます。

15年後には13,364,447円になります。積立額(原資)900万円に運用益の約436万円がオンされます。

20年後には20,551,683円になります。積立額(原資)1200万円に運用益の約855万円がオンされます。

25年後には29,775,485円になります。積立額(原資)1500万円に運用益の約1477万円がオンされます。

このように積み立て複利運用の場合、積立期間が重要な役割を担うことが分かります。50代はこの積立期間の時間的余力がもろに減っていく年代だということを理解することが肝要です。

iDeCoの所得控除の恩恵は大きい可能性

iDeCoの積立額は所得控除に使えるので、税率分を利益とみることができます。50代は給与所得のピークを迎える年代ですので、所得控除の恩恵は若年層よりも大きくなるしょう。50代がiDeCoを使うか使わないかは所得控除による恩恵と積立期間のバランスから、判断するほうが良いでしょう。

【つみたてNISAとiDeCoの弱点】は即金力がないこと

つみたてNISAとiDeCoの弱点は即金力がないことです。少額をコツコツ積み立てるので、十分な資産に育つためには時間がかかります。iDeCoの場合は、60歳になるまで引き出せず使えないので、即金力と言う意味では更に劣ります。

年金の繰り下げ受給のための逆算を開始しましょう

人生100年時代(長生きリスク)を想定した場合、年金の繰り下げ受給は重要です。65歳で受給せず、70歳まで繰り下げることで、年金額は1.42倍にアップします。65歳で受給する年金月額が20万円(年間240万円)の方なら、月額28万4,000円(年間340.8万円)にアップします。

繰り下げ受給する場合としない場合の損益分岐点は、およそ85歳前後です。85歳以上まで生きられるのなら繰り下げ受給をする方が年金を多くもらえます。

したがって、繰り下げ受給をいかに得るかを50代のうちから考えることは、85歳以降の人生を考えたときに重要です。

100歳まで生きるなら、損益分岐点の85歳から100万円アップした年金を15年間受け取ることになるので、総額で1,500万円の増加になります。

人生の後半を圧倒的に有利に進めるためには、70歳での繰り下げ受給を念頭に置いて50代のうちから資産戦略を立てることが重要です。

株式(個別銘柄)、不動産

株式の個別銘柄や不動産は、余力があればサブで使っても良いでしょう。

株式の個別銘柄は歴史のある投資手法ですが、FX自動売買、つみたてNISA、iDeCoの登場により存在感が薄れているのが現実です。株式の個別銘柄は読み切れない不確定要素が大きいと言えます。

50代前半の場合は、投資の優先順位を下げても大きな問題ありません。一方、50代後半の場合は、つみたてNISAの有効性が薄れてきますので、代替手段として個別銘柄を買っていくという手もあります。しかしながら、株式の個別銘柄はFX自動売買と比較して不確実性が勝りますので、優先順位を上げることは得策ではありません。

不動産投資は初期資金が多く必要ですので、資産防衛という観点からは少なからずリスクを伴います。REITを利用するのも手ですが、現物と違ってレバレッジを利かせられず資金効率に劣るのが弱点です。

50代の資産形成(まとめ)

50代は、生活スタイルがガラッと変わり、60代以降のつなぎの年代として極めて重要な役割を担います。これまでの人生を踏まえ、適切な資産形成を柔軟に選択しましょう。

| 優先 順位 | 50代前半 | 50代中盤 | 50代後半 |

|---|---|---|---|

| 上位 | FX自動売買 楽天経済圏 iDeCo つみたてNISA | FX自動売買 楽天経済圏 | FX自動売買 楽天経済圏 |

| 中位 | iDeCo つみたてNISA | iDeCo | |

| 下位 | 株式(個別銘柄) 不動産 | 株式(個別銘柄) 不動産 | 株式(個別銘柄) 不動産 つみたてNISA |

FX口座開設の各社広告【簡単・無料】

裁量口座

- セントラル短資FX

- ヒロセ通商【LION FX】

- マネーパートナーズ

- LIGHT FX

- みんなのFX

- 外為ドットコム

- FXブロードネット

- GMOクリック証券

- DMM FX

- 外為オンライン

- SBI FXトレード

- 外貨ex byGMO

- FX/CFDのサクソバンク証券

- 松井証券FX