ポンジ・スキームとは【詐欺の仕組みと見分け方を詳しく解説】

| ✅ | ポンジ・スキームとは、金融・投資詐欺の手法の一つです。 |

| ✅ | 詐欺師「チャールズ・ポンジ」に由来します。 |

| ✅ | 集めた資金は適切に運用されません。 |

| ✅ | 新規顧客(被害者)の出資金が既存客(被害者)への配当金に充当されます。 |

| ✅ | 資金が投入されるかぎり回り続ける「破滅が約束された」詐欺の歯車が、ポンジ・スキームです。 |

| ✅ | このブログ記事では、ポンジ・スキームの手口を解説し、事例を紹介します。 |

| ✅ | ポンジ・スキームの中身を知れば、見分けることは容易です。 |

【執筆】株式会社トリロジー

【登録】財務省近畿財務局長(金商)第372号

【加入】日本投資顧問業協会 会員番号022-00269

【説明】投資家の皆様への継続支援を通じて金融立国に貢献します。

ポンジ・スキームとは「金融・投資詐欺」の仕組みです。

ポンジ・スキームとは、現役世代が狙われることが多い詐欺的商法の一つです。金融商品・投資案件を舞台にして、詐欺が行われます。

特徴として、「利益の還元」や「配当」等の誘い文句をエサに、多くの被害者から資金を集めるという共通点があります。

ポンジ・スキームでは「運用先が存在しない」「運用先が形骸化している」「運用先が著しく不足している」ため、正しく運用された利益の還元や配当支払いがされることはありません。

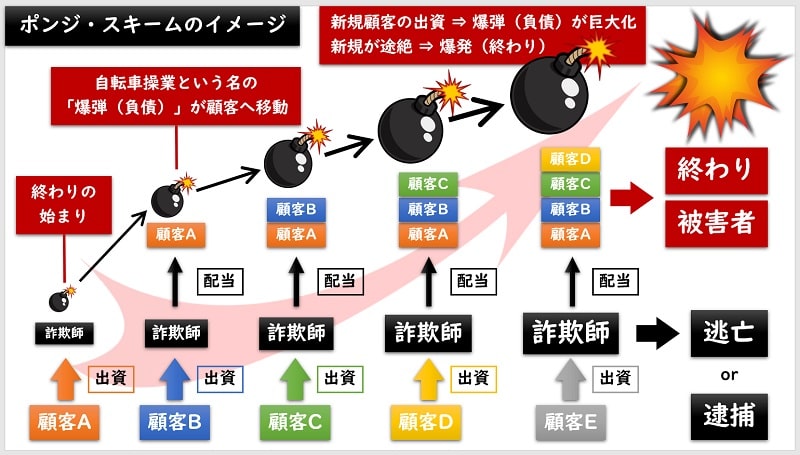

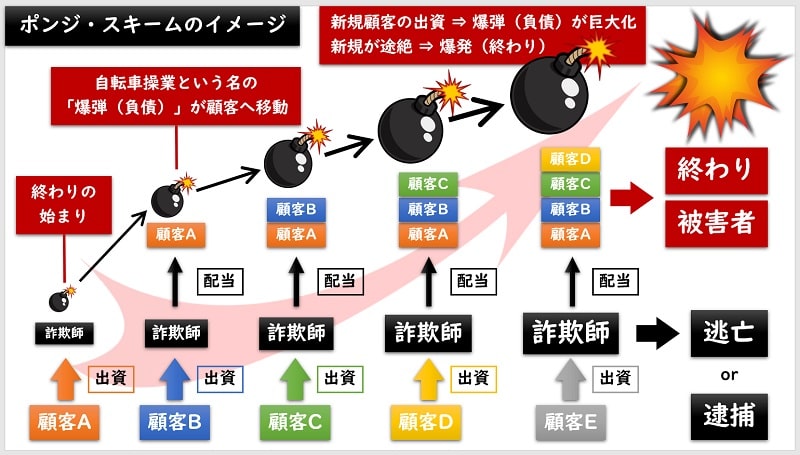

具体的には、「新規顧客(被害者)」から集めた資金の大部分は「主催者(詐欺師)」により抜き取られ、残りの一部を「既存顧客(被害者)」に分配するという「自転車操業」的なスキームを有する詐欺です。

| 例えば、30万円から出資できる海外投資商品があります。 配当は月利5%(固定)です。1年経過後なら、いつでも元本を償還できます。お友達を紹介すれば、紹介手数料としてそのお友達の出資金の10%があなたに還元されます。 あなたは、100万円を出資したとします。ポンジ・スキームではあなたの出資金100万円が適切に運用されることはありません。毎月5万円の配当は、あなたが出資した100万円の中から出されます。 計算上、20か月目に出資金の100万円は底をつきます。しかし、あなたがお友達に紹介し、お友達が100万円を出資すれば、出資金のプールには100万円が追加され、あなたは紹介手数料として10万円の還元を受けることができます。 毎月5%の配当金と高額の紹介手数料は魅力的です。そして、実際に配当が支払われているあなたは、この素晴らしい仕組みを多くのお友達に紹介することでしょう。ポンジ・スキームを疑うことなく・・・。 |

すなわち、ポンジ・スキームでは、資金を集めれば集めるほど、出資者に対して分配すべき資金は枯渇していき、負債とみなせる爆弾は巨大化していくことになります。

巧妙な詐欺師ならば、しばらくの間は顧客が増え続け体裁を維持できることがあります。しかしながら、スキーム全体では利益を生み出しておらず負債は拡大を続けます。最終的には、スキームへの「顧客(被害者)の新規投入」が途絶し、配当金を工面できなくなり破綻します。

このようなメカニズムから、ポンジ・スキームは破滅が約束された仕組みと言えます。

一方、顧客(被害者)が新規投入される限りポンジ・スキームは回り続け、被害が顕在化しにくくなります。ポンジ・スキームが回り続ける限り、被害(負債という名の爆弾)は拡大し続けます。

そして、被害が顕在化する時とは、被害者がやっと被害に気づいたときです。その時には、詐欺師が逃亡または逮捕されるタイミングでもあり、出資金が戻ることはありません。

つまり、被害者は、出資した時点で破滅が約束された出来レースのスタートを切ることになります。

また、スキームの特徴から、時が進むにつれて被害は拡大します。すなわち、末期になればなるほど出資者(被害者)は増えて出資額(被害額)は増大していく一方で、配当金は減っていき、破綻する最終段階の出資者(被害者)には配当金が支払われなくなります。

名前の由来

ポンジ・スキームの名前は、アメリカの詐欺師「チャールズ・ポンジ」に由来します。

チャールズ・ポンジは、海外で購入する国際返信切手券による切手の交換レートと実際の外貨交換レートに差があり、利ざやを得ることができることに着目した。1919年から、90日間で40%の利回りが得られるとの触れ込みで出資者を募り、ニューイングランドを中心に数千人から数百万ドルもの大金を集めた。しかし、ポンジは資金を国際返信切手券の購入に充てず自転車操業的に出資者への配当に当てており、後の調査で破綻させることが前提の詐欺であることが判明、詐欺罪で有罪となり刑務所に収容された。

Wikipedia(チャールズ・ポンジ)

着目すべきは、チャールズ・ポンジの場合は明らかな運用先(交換レートの利ざや)があったにもかかわらず、運用せずに出資金を騙し取ったところです。一方、日本国内のポンジ・スキームでは、先述のように運用先がないケースがほとんどであり、元祖(チャールズ・ポンジ)よりも大胆です。

言い換えれば、現代の日本の場合、国民の金融リテラシーを向上させることにより、ポンジ・スキームの被害を回避できる可能性を示唆しています。

ポンジ・スキームの見分け方

ポンジ・スキームの見分け方は簡単です。ポンジ・スキームの手口には共通点があるためです。共通の手口を使わないと、スキームが成立しません。

逆に、その共通の手口を知ることができれば、ポンジ・スキームを見分けることができます。

ここでは、ポンジスキームに共通する手口を5つ紹介します。

✘ 他者名義口座への入金

金融・投資詐欺では、「現金の受け渡し」と「他者名義口座への入金」が大部分です。「現金の受け渡し」では高齢者を狙うケースが多く、「他者名義口座への入金」では現役世代を狙うケースが多いと言えます。ポンジ・スキームは現役世代を狙うケースが多いので、不用意な「他者名義口座への入金」を中止すれば、ポンジ・スキームを回避できると言えます。

✘ 元本保証

魔法の言葉「元本保証」は詐欺です。人間は、本能的に(遺伝子レベルで)損をしたくありません。ポンジ・スキームでは、元本保証を謳うことで魅力的な演出をしています。その際、「金銭貸借契約」で出資金を募ることがあります。例えば、「金銭貸借契約を取り交わすと元本が保証される」というものです。投資に元本保証はあり得ませんので、元本保証という言葉が出た時点で詐欺です。

✘ 高利回り・固定月利

利回りに比例してリスクは上がります。しかし、人間はリスクを嫌います。そこで、ポンジ・スキームでは、リスクの説明なく高利回りや固定月利を謳います。特に月利の固定は投資ではあり得ませんので、詐欺です。

ポンジ・スキームとの相性がよく、仮想通貨(暗号資産)の浸透とともに一気に拡大したのが「HYIP詐欺」です。「HYIP」とは、「High Yield Investment Program(高収益投資プログラム)」の略で、これまでも HYIP 詐欺は存在していました。しかし、「日利1%」「月利30%」のような「常識を疑う数字」が踊っていましたので、ほとんどの人が詐欺に気づくことができました。ところが、暗号資産の登場により、この常識を疑う数字が常識付近に降りてきてしまい、被害者が増加していると考えられます。

✘ 紹介料が高額

ポンジ・スキームは、新規顧客の獲得が途絶した時点で破綻します。そこで、生命線と言える新規顧客の獲得を継続するために、紹介料は高額にせざるを得ません。紹介料が高額になることで、既存顧客(既存の被害者)は必死になって新規顧客(新規の被害者)を探すことになり、スキームが継続する可能性が上がります。

✘ 条件が良すぎるのに少額投資が可能(例えば、数十万円から)

投資では、条件と出資金額は比例関係にあることがセオリーです。好条件の投資案件が、少額しか出資できないあなたに回ってくる時点で詐欺です。見せかけの好条件を謳わないと、新規顧客が獲得できないためです。

ポンジ・スキームの被害回復には限界があります。

金融・投資詐欺では、金銭的な被害を回復しないと意味がありません。しかし、被害後に回復することは困難です。

これはポンジ・スキームでも同じです。よって、ポンジ・スキームの被害を避けるためには、巻き込まれないことが重要です。

また、現在の法制度には限界があります。

【関連記事】詐欺的商法の一種であるポンジ・スキーム事案についての行政による被害回復制度の導入を求める意見書(2021年8月19日 日本弁護士連合会)

民法の限界

現行の民法において、財産的な被害を回復するためには3パターンあります。

| ① | 被害者による個別・集団的民事訴訟により回収を図る方法 |

| ② | 特定適格消費者団体が、消費者裁判手続特例法の被害回復裁判手続により、被害の集団的回復を図る方法 |

| ③ | 加害者(詐欺師)の破産手続により、加害者の財産を処分換価し、被害回復に充当する方法 |

一般的に、被害に気付いた時には、保全すべき財産は散逸しており、いずれの方法においても実効的な被害の回復につなげることは困難な場合がほとんどです。

刑法の限界

組織的犯罪処罰法では、一定の要件を充たす「犯罪収益」を没収・追徴できるとされています。そして、被害回復給付金支給法では、没収・追徴した財産は、検察官により「給付資金」として保管され、対象事件および同種余罪事件の被害者に、被害回復給付金として支給することが定められています。

しかし、刑事手続としては、合理的な疑いを超える証明を要するなど厳格な手続に基づくことが前提となり、刑法で被害回復が望める事案は必然的に限られます。また、刑事事件として立件されるのは、多数ある一連の取引の一部であることが多く、犯罪被害財産を全て没収できるわけではありません。その他にも適応の限定条件があり、被害回復給付金支給法による被害回復は十分ではありません。

民法の限界と同様に、被害に気付いた時には、保全すべき財産は散逸しており、刑法においても実効的な被害の回復につなげることは困難です。

行政の限界

行政の介入による被害財産の回復は期待できません。これは、行政がポンジ・スキームの危険性を察知しても、迅速かつ実効的に加害者(詐欺師)の財産を保全し、被害者の金銭的被害の回復につながる法制度の適用が困難なためです。また、犯行組織への解散命令の要件が抽象的であり、申立権者である法務大臣に調査権限が賦与されていないことから、適用は困難な状況です。実際に、ポンジ・スキーム事例では、犯行組織への解散命令は出ていません。

マルチレベルマーケティング(MLM)との違い

マルチレベルマーケティング(Multi Level Marketing(MLM))は合法です。

会社Aの商品が販売代理店Bを介して顧客Cに売れた場合、その販売代理店Bには販管手数料(マージン、キックバック、コミッションなどという)が会社Aから支払われます。これはシングルレベルマーケティング(Single Level Marketing(SLM))という一般的な商慣習です。

次に、顧客Cが会社Aの商品を新規顧客Dに売った場合、会社Aは顧客Cに販管手数料を支払います。さらに、顧客Cを紹介してくれた販売代理店Bにも手数料を支払います。このような、SLMの階層を増やした仕組みをMLMと言います。

いずれにしても、商品と資金の流れに合理性があり、優れた商品が続く限り破綻することがない商慣習(マーケティング方法)と言え、MLMは合法です。

無限連鎖講(通称「ねずみ講」)との違い

無限連鎖講(ねずみ講)は違法です。

MLMから商品を排除した仕組みが「無限連鎖講(通称「ねずみ講」)」です。

例えば、被害者Aは、主催者(詐欺師)から「3名に売れば200万円もらえる権利」を100万円で買います。被害者Aはこの権利を知人3名に100万円で売ります。被害者Aは条件をクリアしたので、200万円が主催者(詐欺師)からもらえます。

主催者(詐欺師)には、被害者Aからの100万円、被害者Aの知人3名の300万円から被害者Aに200万円を渡した残り100万円が渡ります。

主催者(詐欺師)はこの権利なる紙切れを発行するだけでお金が集まるという合理性のない仕組みが、無限連鎖講(ねずみ講)です。

被害者が追加される限り破綻することはありませんが、3名ずつ増やしていく場合、10連鎖目では約6万人の被害者を生み、20連鎖目では約35億人に膨れ上がる計算になるため、ポンジ・スキームと同様に「破綻が約束された仕組み」と言えます。

日本では、1978年に無限連鎖防止法が公布され違法になりました。

ポンジ・スキームには手を出さないことが唯一の正解

ポンジ・スキームは、手を出した瞬間に破滅が確定する死の歯車だと心得ましょう。手口を理解すれば、回避できます。

ポンジ・スキームの事例

ポンジ・スキームに巻き込まれないためには、具体的な事例を知ることも重要です。次に、ポンジ・スキームの具体的な事例を紹介します。最近では、仮想通貨(暗号資産)関連のポンジ・スキームが増えています。

BitClub事件

| 発生 | 2014年 ~ 2019年 |

| 被害者数 | 不明 |

| 被害総額 | 約800億円以上 |

BitClub事件は、「BitClub Network」による仮想通貨を舞台にした代表的なポンジ・スキーム詐欺の一つになると考えられています。現在も係争中ですが、犯人の一人が本件はポンジ・スキームであったと読みとれるコメントしています。BitClub事件では、ビットコインのマインニング(採掘)設備にへの投資と謳い、被害者から約800億円を集めています。

投資家たちはビットコインのマインニングを行う「BitClub Network」に出資金を送金しました。これは、ポンジ・スキームに共通する「他者名義口座への入金」にあたります。

理論上は、「BitClub Network」の方法でも利益が出るはずであったとされています。しかし、実際に設備が購入され、マインニングが行われたかどうかは分かっていません。行われていなければ、典型的なポンジ・スキームとなります。

バーナード・L・マドフ事件

| 発生 | 1970 年代 ~ 2008 年 |

| 被害者数 | 約 4 万人(世界 130 か国) |

| 被害総額 | 500 億ドル以上(推定 650 億ドル規模) |

バーナード・ローレンス・マドフ/バーニー・マドフ(Bernard Lawrence Madoff/Bernie Madoff 1938年4月29日 – 2021年4月14日)は、アメリカ合衆国の相場師、投資顧問、金融業者、そして大規模なポンジ・スキームに関連した犯罪で有罪判決を受けて連邦刑務所に服役した詐欺師である。一時はNASDAQ株式市場の非常勤会長を務めていたが、その後、世界史上最大のポンジ・スキームと米国史上最大の金融詐欺の運営者であることが明らかになり、後に告白した。検察は、2008年11月30日時点でマドフの4,800人の顧客の口座にあった金額を基に、この詐欺は648億ドルの価値があると推定している。マドフによる巨大な詐欺が発覚したきっかけは、サブプライムローン危機を受けた株価の下落を受けて、複数の投資家から計約70億ドル(約6300億円)の償還(払い戻し)を求められたことだった。マドフは投資家らに償還するための現金の確保ができず、とうとう不正を取り繕い隠しつづけることができなくなった。

Wikipedia(バーナード・L・マドフ)

マドフ受刑者は年率10%の利回りを着実に出すとの触れ込みの投資ファンドを運用し、口コミで国内外の投資家から資金を集めていた。もっとも運用の中身は投資家から集めた元本を取り崩しながら毎年の配当に充てるという自転車操業だった。しかし、「マドフ氏のファンドはもうかる」という噂が広がり、新規の資金が流入して運用資産残高は増えていった。

日本経済新聞 2021年4月15日

豊田商事事件

| 発生 | 1980 年代前半 |

| 被害者数 | 数万人(日本) |

| 被害総額 | 推定 2,000 億円 |

豊田商事事件(とよたしょうじじけん)は、1980年代前半に発生した、豊田商事による金の地金を用いた悪徳商法(現物まがい商法)を手口とする組織的詐欺事件である。「豊田商事問題」とも。高齢者を中心に全国で数万人が被害に遭い、被害総額は2000億円近くと見積もられている。当時、詐欺事件としては最大の被害額である。強引な勧誘によって契約させられた挙句に老後の蓄えを失った被害者も多い。

Wikipedia(豊田商事事件)

豊田商事事件では、系列会社による類似の詐欺事件も明らかになっています。

鹿島商事事件

販売対象物を金からゴルフクラブ会員権に変え、現物まがい商法に会員権商法を組み合わせた詐欺を行った。客が購入した会員権は自分ではプレーせず、これを「豊田ゴルフクラブ」という別会社に賃貸して、その賃貸収入を得ると謳っていたが、当のゴルフ場は申し訳程度に営業しているだけであり、ゴルフ会員権に資産価値はなかった。

Wikipedia(豊田商事事件)

ベルギーダイヤモンド事件

資産価値がほとんどない屑ダイヤを恒久資産になると称して、マルチまがい商法の手法で販売し、催眠商法の手口も悪用するなどして豊田商事本体と並ぶ多くの被害を出した。

Wikipedia(豊田商事事件)

ケフィア事業振興会事件

| 発生 | ~ 2018 年 |

| 被害者数 | 約 3 万人(日本) |

| 被害総額 | 推定 1,000 億円 |

ケフィア事業振興会事件(株式会社ケフィア事業振興会について2018年9月破産手続開始決定、被害者数約3万人・被害総額約1000億円)では、出資して干し柿等の対象商品のオーナーとなれば、満期に利息を上乗せして対象商品を買い戻すと説明された。しかし、実際には、新規で集めた資金を満期が到来した商品の支払に充てる自転車操業状態であった。

詐欺的商法の一種であるポンジ・スキーム事案についての行政による被害回復制度の導入を求める意見書

2021年8月19日 日本弁護士連合会

加工食品のオーナー制度などで高齢者から多額の資金を集めて経営破綻したケフィア事業振興会(東京、破産手続き中)の元代表ら9人が18日、出資法違反(預かり金の禁止)容疑で警視庁に逮捕された。現在、約1千億円が顧客に返済されないままとなっている。「預託商法」は事業や資金運用の実態が見えづらく、巨額被害の事件が相次ぐ。

日本経済新聞 2020年2月18日

2011年8月、ケフィアグループ傘下の株式会社ケフィア倶楽部(現株式会社ロイヤルユキ、東京都青梅市)がグループを離脱、金銭支払いをめぐってケフィア倶楽部を提訴した。2011年以降、商品購入者にダイレクトメールを送付して募った借入金が増加。2012年4月末頃から取引先への支払いが滞り始めた。2013年7月期売上高65億5195万円であったが、オーナー制度申込やグループ企業経営指導に伴う入金が急増、2017年7月期には売上高1004億252万円を計上した。2018年6月、オーナー制度利用者への支払い遅延が判明した。2018年9月3日に、東京地方裁判所から関連企業3社とともに破産手続開始決定を受けた。申立時の債権者数は約3万3700人、負債総額は約1053億円に上る。

Wikipedia(ケフィア事業振興会)

ジャパンライフ事件

| 発生 | ~ 2018 年 |

| 被害者数 | 約 7,000 人(日本) |

| 被害総額 | 推定 2,000 億円 |

販売預託商法型で事業が破綻した代表例であるジャパンライフ事件(ジャパンライフ株式会社について2018年3月破産手続開始決定、被害者数約7000人・被害総額約2000億円)では、磁気治療機器を顧客に販売するとともにこれを同社が預かり、同社が第三者にレンタルしたレンタル料から顧客に配当を支払うと説明されたが、実際の商品は大幅に不足していて、約定どおり顧客に割り当てる商品が存在しなかった。

詐欺的商法の一種であるポンジ・スキーム事案についての行政による被害回復制度の導入を求める意見書

2021年8月19日 日本弁護士連合会

ディスカッション

コメント一覧

「みんなで大家さん」が将来ここに出るようになるかもしれないね