FX(外国為替証拠金取引)とは【仕組みを分かりやすく全て解説】

*本記事は法律で認められた金融庁登録業者により書かれています。

| ✅ | FXの要点を適切かつ網羅的に解説した記事は少数です。 |

| ✅ | 一方、FXで利益を得るためには、要点の正確な理解が重要です。 |

| ✅ | 本記事では、FXのメリット・デメリットを利害ぬきに解説します。 |

| ✅ | エフログ24の記事は、FXの失敗を激減させるために書かれています。 |

| ✅ | 本記事を読めば、FXの仕組みを理解でき、あなたは効率的な資産形成を実現できます。 |

| ✅ | FXの要点を適切に理解し、トレードを有利に進めたい方は必見です。 |

【執筆】株式会社トリロジー

【登録】財務省近畿財務局長(金商)第372号

【加入】日本投資顧問業協会 会員番号022-00269

【説明】投資家の皆様への継続支援を通じて金融立国に貢献します。

本記事では、下記の目次の内容を記載します。

FX(外国為替証拠金取引)とは

為替という言葉は、テレビや新聞、雑誌などで一度は聞いた事があると思います。 しかし、「そもそも、為替って何?」と聞かれると正確に答えられないものです。

そもそも、為替の意味とは、 「直接、現金のやり取りせずに、遠隔地間の資金決済や資金移動を行うこと」です。 そして、この為替を国内の相手と取引すれば、「内国為替」となり、海外の相手と取引すれば、「外国為替」となります。

FX(外国為替証拠金取引)とは

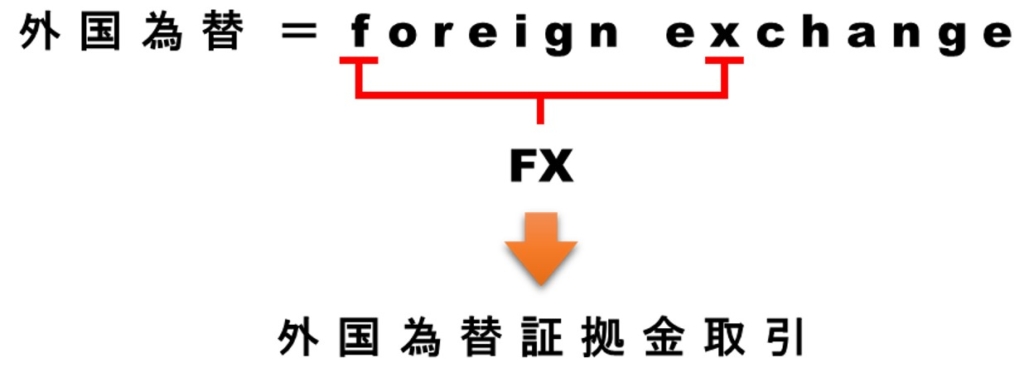

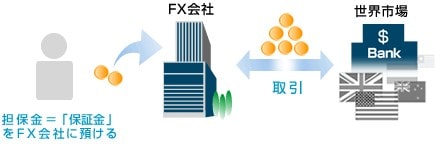

FXを端的に説明すると、「外国為替を用いた投資」です。 英語では、外国為替を「Foreign eXchange」と言います。 そこからFとXを取って、「FX」となりました。

日本語では、「外国為替証拠金取引」という小難しい名前になりますが、 実際は、ドルを買ったり、ユーロを買ったり、ポンドを売ったりというように、 通貨を売買することで利益を得るという、非常に分かりやすい投資手法がFXです。

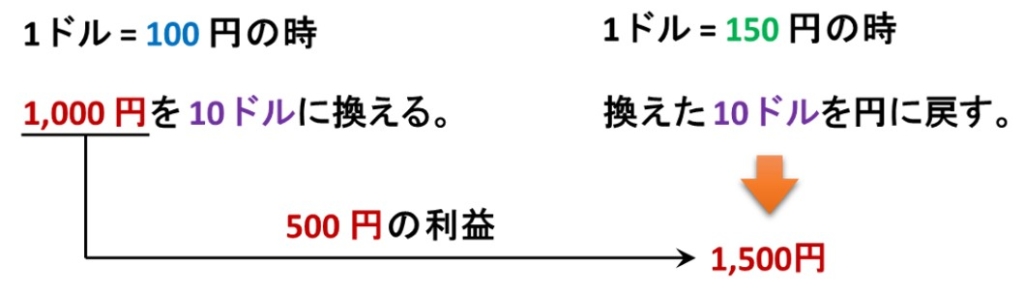

お金を両替するというイメージを想像してみましょう。 ハワイに行って残ったドルを、円高の時に円に戻せば少ない金額にしかなりませんが、円安の時に円に戻せば多くなりました、という経験をお持ちの方は多いと思います。

『円高の時にドルに換え、円安の時に円に戻す』

このような手法を繰り返すことで、利益を得るのがFXです。

FXのイメージと実際

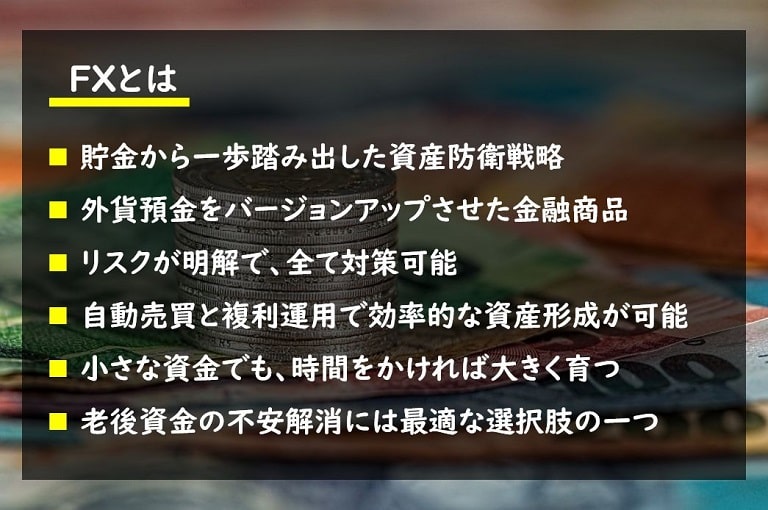

FXの本質は、「コツコツと時間をかけてお金を積極的に育てていく」というものです。

FXを一攫千金のギャンブルのように語る人々は、確かにいます。このような人々は、FXに造詣が深くありません。FXが、表面的には一攫千金のギャンブルのような手法に見えるという「誤解」を自信満々に語っているに過ぎません。

FX熟練者の持つ「時間をかけてお金を育てる」という感覚は、「貯金から一歩踏み出した資産防衛」という言葉が分かりやすい表現です。

FXのギャンブル性について知りたい方は、「FXをギャンブルにしない方法」をご参照ください。

FXと投資について

今は金利が低いので、銀行預金でお金を増やすことはできません。 それどころか、政府が目指す物価上昇が実現するなら、相対的に貯金は目減りしていくことを意味します。つまり、銀行預金は将来的には泥船となりえます。

この泥船から一歩踏み出す資産防衛のための手法の一つがFXです。 本サイトでは、このような資産防衛を「投資」と呼びます。

投資には様々あります。

FXの他に、株式投資、不動産投資というメジャーなものから、一時流行った仮想通貨まで、投資手法は多岐に渡ります。

筆者の考えでは、

- 最も取り組みやすい投資はFXであり、

- 最も事故が起こりにくい投資もFXであり、

- 最も利益を出しやすい投資もFXです。

FXは、各国が発行する通貨に投資をするわけですので、国家が滅亡しない限り、自分の保有する通貨の価値がゼロになることはありません。

株式投資は、会社が倒産すれば、紙切れになります。不動産投資は、取り組むための資金的ハードルが高いと言えます。仮想通貨は、仕組み自体が生まれて間もないこと、発行元の後ろ盾が国家ほど強固ではないこと、業者が乱立して破綻している歴史などから、現時点では安定性・安心感に欠けます。

一攫千金を狙う一部の素人によりFXに危険なイメージが伴ってしまいましたが、FXが最も安心で安全な投資手法の一つであることに間違いはありません。

FXのメリット・デメリットについて

FXが注目されているのには、それなりの理由があります。 一攫千金が狙えるという幻想も、簡単に取り組めるという特徴も、その理由の一つではありますが、実は、現在の私達のおかれている状況こそ、FXが注目されている最も大きな理由です。

私達の周りには、将来の生活を脅かす不安材料が溢れています。

例えば、この先も消費税率のアップは避けて通れないでしょう。定率減税の廃止や各種控除の廃止など、実質的な増税も家計を圧迫しつつあります。

少子高齢化も大きな問題です。2005年6月に発表された、合計特殊出生率(一人の女性が生涯に生む子供の数)は過去最低の1.29です。今、日本の少子高齢化は歯止めがきかない状態です。このまま進行していけば、労働人口の不足や社会保障費の増大など、経済に深刻なダメージを与えることになります。

そもそもの原因は少子高齢化の加速です。少子高齢化が経済に与える深刻なダメージの引き金を引く(引いた)と言っても過言ではありません。この他にも、日本の財政赤字の問題など、考え出すときりがありません。

このような現状から、多くの有識者や経済評論家は、これからは二極化の時代になると考えています。 つまり、今までの日本では考える事のできなかった「貧富の差」が生まれてくるというのです。「格差社会」というキーワードにより、私たちは選択を迫られています。

そのことに気づいて、行動に移しているごく一部は、FXを始めています。

FXによる格差社会からの脱却

現代における金銭的な格差では、給与格差に「投資格差」が加わります。給与格差よりも投資格差がもたらす金銭的格差の威力は絶大なものです。

例えば、給与の手取り年収が「200万円のAさん」と「300万円のBさん」の場合、Aさんは生活費に200万円が消えてしまいます。Bさんは生活費に200万円が消えたとしても、100万円が手元に残り、投資に回せます。

Bさんがこの100万円を元手にして年利12%を月単位で複利運用すれば、30年後のAさんとBさんの金銭的格差は恐ろしいほど開くことになります。投資資金の有無が、給与格差以上の金銭的格差を生むことになります。

逆に、100万円を手元に残して、複利運用に回すことができれば、格差をなくすことができるということになります。

年利12%を月単位で複利運用する効果について詳しく知りたい方は、「FX複利運用による圧倒的な資産の増やし方【成功者の資産形成とは】」をご参照ください。

FXによる低金利の銀行預金からの脱却

今、日本国内は空前の低金利に直面しています。銀行に預けてお金が増える時代は終わりました。政府が目指す物価上昇を考えると、銀行預金の資産価値は日々目減りしていると言えます。

すなわち、今の日本国民は、貯蓄に頼るのではなく、積極的にお金を増やす作業が求められる時代になっていると言えます。FXであれば、高金利通貨を簡単に買うことができます。簡単に安い通貨を買って、高くなった時に売ることで、利益を得ることができます。

FXを使って銀行預金の保護限度額から脱却

2004年にペイオフが解禁され、銀行に預けている預金が1,000万円までしか保護されなくなりました。一方、金融庁の認可を受けたFX会社であれば100%全額信託保全されるため、多額であれば、銀行口座に預けるよりもFX会社の口座に入れるほうが、安全になりました。

外国為替市場の公平性・安定性・高い流動性

FXの舞台となる外国為替市場は、世界で最も流動性の高い安定した市場です。外国為替市場はグローバルマーケットなので、市場規模の大きさから、株式の取引で言うところの仕手筋や、インサイダー取引などが生まれないことが特徴です。これは、個人投資家も機関投資家も関係なく公平な市場であることを意味します。

ヘッジファンドが頑張っても、主要通貨ペアであれば、数%しかレートを動かすことができません。したがって、お金をたくさん持っている人、情報を人より早く取ることが出来る人が必ずしも有利かというとそうでもありません。

また、誰かが勝てば必ず誰かが負けるというゼロサムゲームではなく、”マーケット vs 個人投資家” ということから、プロもアマも関係なく同じ土俵で勝負できるフェアでクリーンな取引ができる投資、それがFXです。

FXの充実した取引環境・シンプルな取引スタイル

1998年の金融ビッグバンにより、外為市場が万人に開放されました。同時にインターネットの普及が始まり、ノートPCが1台あれば、日本国内ならどこでも取引ができるようになりました。

一人が取引対象とする通貨ペア数はせいぜい10程度で十二分です。株式のように何百、何千という銘柄から宝を探すというような骨の折れる作業をする必要がありません。シンプルに目の前の通貨ペアと向き合うことにより、FXでは利益を出すことができます。

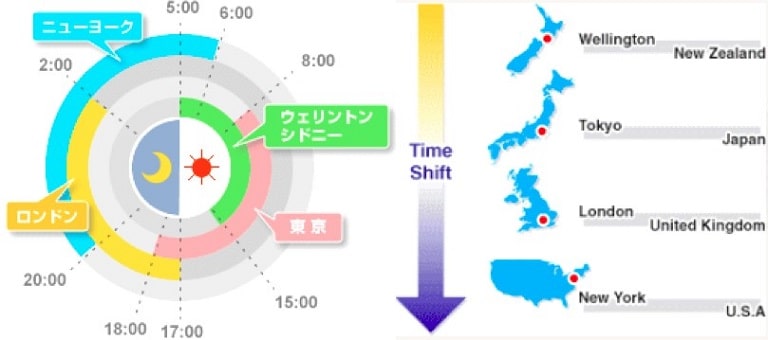

FXは土日を除き24時間取引可能

外国為替市場はグローバルマーケットであるため、平日であれば一日24時間、世界中のどこかの市場がオープンしています。日中は仕事で忙しい人が夜遅く帰ってきたとしても、基本的に平日ならば、いつでもトレードできるのです。

この外国為替市場には、もう1つ大きな特徴があります。

外国為替市場は、あくまでも「概念上の市場」であり、通貨を取引する各国の金融機関が通信網(電話・オンライン)を駆使して取引を行うバーチャルな市場だということです。株式のような実際の取引所が存在するわけではありません。

また、外国為替市場は世界の主要都市に存在していますが、その中でも特に参加者・取引量、流動性が高いということから、東京・ロンドン・ニューヨークこの3つの市場を「世界3大市場」と呼びます。

オセアニア市場から始まり、東京、ロンドン、ニューヨークと市場が時間的につながることで、24時間の取引を可能にしています。

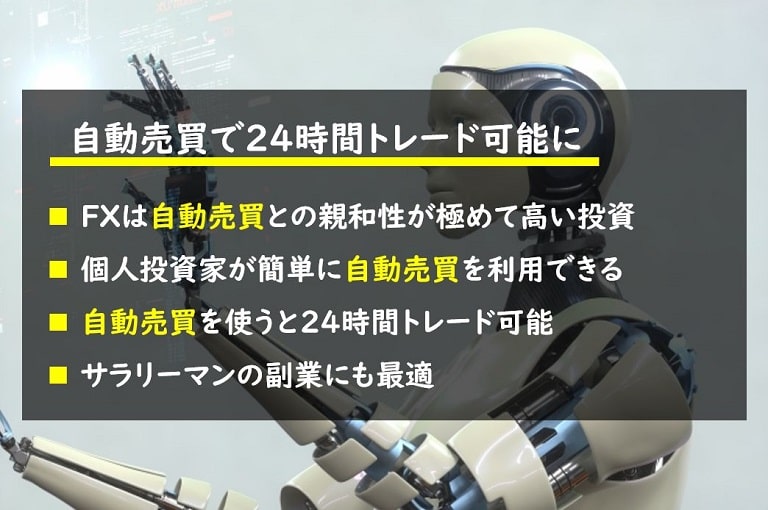

FXは自動売買との親和性が極めて高い

FXでは、個人投資家でも簡単に自動売買を利用できます。自動売買の恩恵を受けられるという言う意味では、FXがNo.1の投資手法です。今後、AI等が重要な役割を担うにつれて、FX自動売買の利用価値はますます高くなることでしょう。

自動売買は素晴らしいものです。熟練したトレーダーの作った自動売買システムにより、初心者でも熟練者同様のパフォーマンスを得ることができます。自動売買システムの良し悪しは多角的に検証できるため、淘汰も進みます。つまり、良い自動売買システムしか生き残れません。生き残っているシステムを使えば、たまにメンテナンスするだけで、利益を上げ続けてくれます。

人間であれば、休息も必要でしょう。しかし、自動売買システムという機械は、24時間取引可能であるという外国為替市場の特徴に見事に適合し、休息をとる必要なく取引を続けてくれます。自動売買システムを利用したFXは、まさに、今の日本が直面している課題を解決してくれる夢のツールとなりえます。

サラリーマンの副業にも最適です。詳しく知りたい方は、「副業にはFXが最適である理由【本業に影響がない方法の紹介】」 をご参照ください。

FX自動売買について詳しく知りたい方は、「FX自動売買の始め方【効率的な資産形成のために】」、「勝てるEAの探し方【FX成功の秘訣】」を参照してください。

FXのリスクについて

FXでは、リスクコントロールが容易です。レバレッジと損切りさえ間違わなければ、大きな損失を被ることはありません。

FXのレバレッジについ詳しく知りたい方は、「FXのレバレッジとは【レバレッジ1倍でも利益を出す方法】」「FXで「失敗する理由」と「成功のコツ」」をご参照ください。

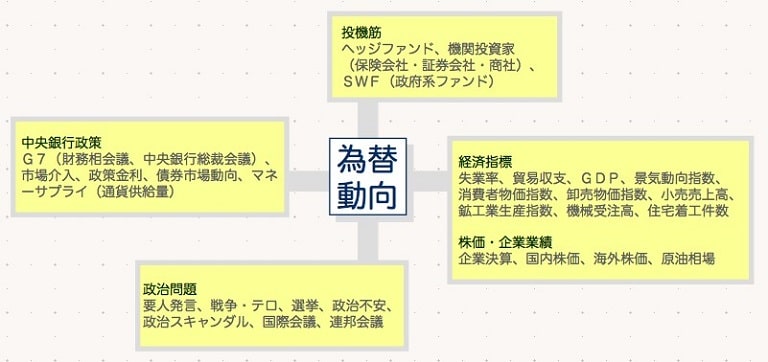

なお、外国為替市場の変動要因は多岐に渡り、世界の政治・経済の動向が密接に関係してきます。

世界経済が動けば外国為替市場も動きます。

外国為替市場を動かす変動要因には政治・経済動向の他、政府高官の発言、世界各地で起こる紛争・災害・さらには“噂”などなど…、さまざまなものがありますが、主な変動要因を以下に挙げておきます。

ただし、外国為替を取引するのは人間ですから、それぞれの思惑が複雑に絡み合い、数多くある変動要因のすべてを細かく分析することは難しいでしょう。

現時点で注目の変動要因と、これから注目される変動要因に着目した情報収集と、継続して外国為替市場を見続けることで将来の動向を見極めることが大切になってきます。

FXの変動要因について詳しく知りたい方は、「FXの8つのリスクを最小限にする方法【分かりやすく徹底的に解説】」をご参照ください

海外FXのリスクについて

米国では日本より一足先に外国為替取引がブームとなり何百社ともいわれる会社が設立されました。その中には、強引な勧誘や「絶対儲かる」という断定的判断の下に営業を行う会社や預かった資産を持ち逃げする会社が存在したため、米商品先物取引委員会(CFTC)の管轄の元に登録制となりました。

この登録制をきっかけとして、登録基準を満たせない会社は米国内での営業が出来なくなり、ケイマンなどのタックスヘイブンと呼ばれる地域に本社を移しました。その中で一部の会社はCFTCの登録基準およびその後の営業基準を満たすことで、広く信頼性を確保し社会的な信用性を得たことと同時にインターネット取引が普及したことから口座数や会社基盤を大きく拡大しました。

海外のFX会社でも、日本国籍の顧客に営業する場合は、日本の財務局による認可が必要です。 財務局の認可のないFX会社にお金を預けて事故が起きても、日本の法律は守ってくれません。そういう意味では、我々日本人にとって財務局の認可は極めて重要な意味を持ちます。

海外FX口座のリスクについて詳しく知りたい方は、「海外FX口座の安全性をプロが徹底検証します!」をご参照ください。

FXの長い歴史について

FXの長い歴史は安心感を生みます。

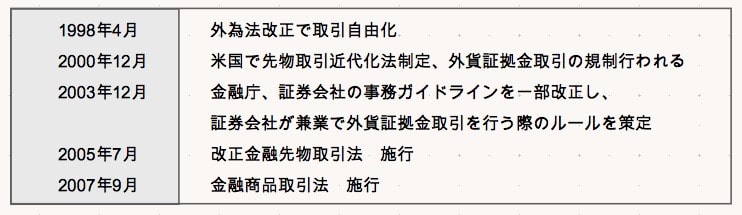

FXは、1998年の外為法改正により生まれた新しい運用手段と言えますが、20年以上の歴史を持ち、その間に投資家のために様々な改良がなされ今日に至ります。

1998年以前、為替は、銀行など特定の機関でしか取り扱うことが出来ないものでした。 それが広く一般に開放された事をきっかけに、FXという手法が急速に注目を集めてきました。

しかし、ここで1つ大きな問題が発生しました。

当初、このFXには、詐欺まがいの営業を行っていた悪徳な業者が多数存在しており、明らかに違法な勧誘や無理な営業が横行していたのです。

人気があるゆえの影の部分と言ってもいいかもしれません。 今の仮想通貨と似ています。

こういった状況を受けて、金融庁も異例のスピードでこの商品を扱う業者を登録制にする法律の準備をすすめ、2005年7月1日の改正金融先物取引法の施行により、FXを扱う業者は、店頭金融先物取引業者として、改正法の規制を受け、金融庁及び財務局の監督下に置かれることとなったのです。

法律の下に管理され、FX業者は淘汰され、新しく市民権を得ました。

- 500社以上 → 150社

もし、あなたがFXと聞いてイメージが悪いというならば、それは遥か過去の話です。 いまやFXは、歴史の洗礼を受けて新たな時代の投資手法として生まれ変わっています。

今、流行りの仮想通貨もFX同様に歴史の洗礼を受けて、将来的には投資手法としても確立されるかもしれません。 しかし、まだ、仮想通貨はFXに後塵を拝しているのが現状です。 これからもFXは、未来の投資手法へと、さらに進化していくことでしょう。

FXの法規制について

「金融商品取引法」は2007年9月30日(日)に施行され、関連する法律(証券取引法、金融先物取引法、金融商品の販売等に関する法律)などが改正されました。

この「金融商品取引法」は、投資家保護の徹底を目的とした法律であり、これまでの「金融先物取引法」は同法に統合されます。

「金融商品取引法」施行の背景としては、金融・資本市場をとりまく環境の変化に対応し、投資者保護のための横断的法制を整備することで、利用者保護ルールの徹底と利用者利便の向上、「貯蓄から投資」に向けての市場機能の確保および金融・資本市場の国際化への対応が挙げられます。

改正金融先物取引法について

2005年7月の改正金融先物取引法施行前までは、外貨証拠金取引を始めるために特殊な免許や登録制などは必要ありませんでした。 しかし、この法律の施行により取引が規制対象となり、業者が登録制となることから悪徳業者や会社基盤の危うい会社の参入や営業継続が困難になりました。

また、勧誘の要請をしていない顧客に対して訪問または電話による勧誘が禁止となり、問題が発生している一番の原因である招かれない勧誘や押し売りまがいの勧誘の激減が期待されています。

なお、FX会社が雑誌や新聞に広告を掲載する際には、手数料の料率やリスクの表示が義務付けられています。さらに、固定資産などをのぞいた自己資本が事業で発生するリスク相当額の140%を下回った場合は、金融庁に届け出るよう義務づけられています。

これにより、FX会社は、

- ある程度の財務基盤が必要となり、金融庁への報告義務・勧誘規制が課されることで低コスト・低ノウハウでの業務運営が困難になり、もっともトラブルにつながりやすい最初から詐欺を前提にした会社設立や強引な勧誘が減少

- 一つの産業として商品性・信用度・リスク管理・経営姿勢が問われることになり、「顧客にどのようにして選択してもらうのか」というビジネスの基本に則った経営が求められる

という具合に、健全性が担保されるようになりました。

FXとは(まとめ)

- FXとは、外国為替証拠金取引のこと。

- FXは、貯金から一歩踏み出した資産防衛です。

- 外国為替市場は、高い安定性・流動性・公平性があります。

- FXの歴史は長いため、安心です。

- FXは格差を打開する投資です。

- FXはリスクコントロールが容易です。

- FXの海外口座には高いリスクがあります。

- FXは自動売買と高い親和性があり、効率的な資産形成が可能です。