【効率的FIRE】年代別の資産形成・運用法(経済的自立・早期退職のために)

*本記事は法律で認められた金融庁登録業者により書かれています。

| ✅ | 年代に応じて適切な資産形成手法を選択することは、経済的自立・早期退職(Financial Independence, Retire Early(FIRE))を実現するために重要です。 |

| ✅ | しかし、多くの人が資産形成の選択に迷い、間違った選択を取りがちです。 |

| ✅ | このブログ記事では、各年代に適した資産形成の手法を紹介します。 |

| ✅ | 効率的FIREでは、FX自動売買、つみたてNISA、不動産をメイン戦略におき、その他の資産形成法にメイン戦略をサポートさせることが理想的です。 |

| ✅ | 効率的FIREを実現したい方は是非ご覧ください。 |

【執筆】株式会社トリロジー

【登録】財務省近畿財務局長(金商)第372号

【加入】日本投資顧問業協会 会員番号022-00269

【説明】投資家の皆様への継続支援を通じて金融立国に貢献します。

本記事では、下記の目次の内容を記載します。

効率的なFIREを実現する!年代別の資産形成・運用法

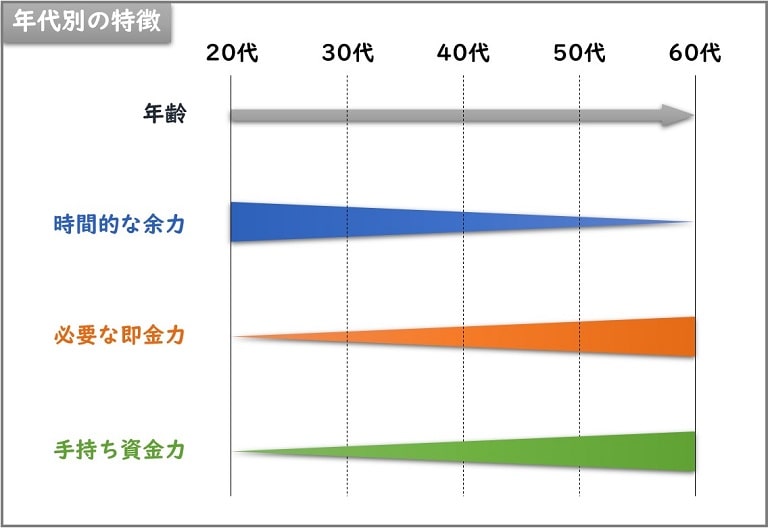

経済的自立・早期退職(Financial Independence, Retire Early(FIRE))のために、年代ごとに親和性の高い資産形成の方法は異なります。

理由は、年代によって、時間的な余力、手持ちの資金力、必要な即金力が異なるからです。

各年代の特徴をお示しします。

若年層(20代~30代)は、時間的な余力が大きいですが、手持ちの資金力は小さく、即金力も必要ではありません。これから時間をかけて資産形成をしていく年代です。

シニア層(50代半ば~60代)は、時間的な余力が小さいですが、手持ち資金が大きいことが特徴です。資金がすぐに必要になる場合もよくあるため、即金性は必要です。

中間層(40代~50代半ば)は、若年層とシニア層の中間に位置します。

資産形成法のメインは「投資信託」「FX自動売買」「不動産投資」です。

余裕があればメインをサポートするために、「暗号資産」「株式」「FX裁量トレード」をサブとして併用しても良いでしょう。まずは、メインを優先することが重要です。

各年代の特徴を踏まえて、各方法で資産形成を始めるタイミングをお示しします。

投資信託は、若年層から始めることで投資効果を最大化することができます。不動産投資はシニア層に向いています。FX自動売買は柔軟に使い方を変えることで生涯を通じて恩恵を受けることができます。

投資信託のメリットは、時間を味方につけて、少額からコツコツ積み立てていけることです。よって、時間的余力が大きく、手持ち資金の小さい若年層に最適な投資手法です(特に、つみたてNISA・iDeCo)。一方、時間的余力の少なく、即金力が必要となるシニア層には不向きです。

不動産投資は、シニア層には向いていますが、若年層には向いていません。大きな初期投資が必要なためです。一方で、即金力が高く、時間的な余力は必要ありません。

FX自動売買は、各年代において高い効果を期待できます。

若年層が時間的余力を味方にすれば、大きな複利効果が得られ、シニア層が資金力を味方にすれば、大きな即金力を得られます。

暗号資産(仮想通貨)は爆発力がありますが、安定した資産形成には向いていません。

株式(個別銘柄)は一般的に知られていますが、当然ながら当たり外れがあります。

FX裁量トレードは難しく、勝てるトレーダーになるためには時間と才能が必要です。

これらの資産形成について、順に詳しく解説していきます。

リスクを分散し、安定した資産形成を実現するためには、資産形成法を一つに限定しないことも重要です。

各資産形成法について、

端的な解説を知りたい方は、「【ポイント解説】FX・株式・投資信託・不動産・仮想通貨・保険」をご覧ください。

特徴を比較したい方は、「【徹底比較】FX・株式・投資信託・不動産・仮想通貨・ついでに保険」をご覧ください。

投資信託(つみたてNISA、iDeCoなど)

投資信託を始める場合は、「つみたてNISA」や「iDeCo」がおススメです。

投資信託のメリットは、時間を味方につけて、少額からコツコツ積み立てていけることです。デメリットは、繰り上げ償還とファンドの解散です。繰り上げ償還やファンドの解散が起こると、時間を味方につける前に運用が終了することになり、利益を得られない可能性が高くなります。

つみたてNISAやiDeCoは金融庁が厳選したファンドが登録されており、投資信託のデメリットとなる繰り上げ償還の可能性が低いため、メリットを最大化でき、デメリットを解消することができます。

つみたてNISAとiDeCoは、少額からコツコツと長期にわたり毎月同じ金額で投資信託(ファンド)を買っていきます。つまり、ファンドの価格(投資基準価額)が安いときは多く買うことができ、投資基準価額が高いときは、少なく買うことになります。ドルコスト平均法の原理により、購入価額を平均化することができるため、投資期間が長ければ長いほど、投資結果は安定していきます。

投資信託は、長期目線で右肩上がりになる銘柄を購入することが基本です。ドルコスト平均法を使って、15年以上の長期間にわたり、コツコツと買っていくことができれば、投資結果がマイナスになる可能性が劇的に低くなることが知られています。

また、つみたてNISAとiDeCoは税制優遇というアドバンテージもあります。したがって、給与所得のある現役世代はその恩恵をモロに受けることができます。

よって、投資信託(つみたてNISAとiDeCo)は若年層に最適な資産形成法と言えます。

なお、つみたてNISAやiDeCoの弱点は、毎月の積み立て上限額が決まっていることです。インフレ(物価上昇)が進み、円の通貨価値が下がった場合、運用率でインフレ率をカバーできなくなる可能性があります。

若年層は、時間的余力が大きいかわりに、インフレ率のような長期変動の影響を受ける可能性を頭の片隅に置いておく必要があります。このような場合、インフレ率の変動にも柔軟に対応しやすい、FX自動売買による資産形成を並行するほうが得策です。

シニア層の場合、つみたてNISAとiDeCoから得られる恩恵は限定されるため、FX自動売買や不動産投資を視野に入れるべきでしょう。

投資信託の一種にETFがあります。現在におけるETFの利用価値は、高配当を狙えることです。金額指定や口数指定の定期積立はできません。以前は、手数料が小さいというメリットがありました。しかし、つみたてNISAやiDeCoの登場により、ノーロード(販売手数料無料)で信託報酬手数料の安い商品を定期積立できるようになり、税制優遇も受けられるようになったことから、日本でのETFの役割は変わりつつあります。

FX自動売買

FX自動売買は、各年代において有効性の高い資産形成法です。不動産よりも簡単に始められ、リスクの想定も容易にできます。手持ち資金の大小に応じて柔軟に設定して取り組めることも魅力です。

なお、FXでは、裁量トレードよりも自動売買を優先するべきです。自動売買は標準化されたトレード手法を利用できるのに対し、裁量トレードはご自身が判断して取引する必要があります。FXはビギナーが勝ち続けられるほど甘くないので、プロが作った自動売買システムを使うことで利益を最大化し、リスクを最小化すべきでしょう。

FX自動売買は、勝手に自動で利益を積み上げてくれます。給与所得者の副業として親和性が高い資産形成法です。また、複利運用との相性もよく、少額でも長期運用により大きな資産形成を可能にします。

詳しく知りたい方は、「FX複利運用による圧倒的な資産の増やし方【成功者の資産形成とは】」をご参照ください。

FX自動売買は、標準的に年利10%程度を狙う投資手法であるため、手持ち資金に比例して即金力も高くなります。1,000万円の手持ち資金なら年間100万円の利益、1億円の手持ち資金なら年間1,000万円の利益を狙うことが可能です。

また、FX自動売買は、インフレ率の変動に対して柔軟に対応することができます。口座残高を自由に増減できるためです。これは、積み立て金額の上限が決まっている、つみたてNISAやiDeCoにはない長所の一つです。

以上の理由から、FX自動売買は若年層からシニア層まで各年代が恩恵を享受しやすい資産形成法と言えます。

FX自動売買を始める場合、MetaTrader4(MT4)を使っている国内の自動売買サービスを使うことでリスクを最小限にし、コストパフォーマンスを上げることができます。

なお、海外口座はリスクが高いため厳禁です。詳しく知りたい方は、「海外FX口座の安全性(ヤバさ)をプロが徹底解説します!」をご参照ください。

FX自動売買では、EA(Expert Advisor)という自動売買システムを使用します。巷に出回るEAは不良業者の粗悪品も多いため、金融庁(財務省財務局)の登録業者が開発したEAを使うことが重要です。

無登録の業者は、投資家を欺く可能性が高いことが分かっています。

FX自動売買は有効な資産形成法ですが、デメリットもあります。

EAは高額(一本=数万円)で、優秀なEA選びにはノウハウが必要なことです。

詳しく知りたい方は、「勝てるEAの探し方と使い方【FX成功の秘訣】」をご参照ください。

このデメリットを解消するために、コスパ良く、リスクを下げられるEAサービスが展開されています。トレードロジックの異なる複数のEAでポートフォリオを組むことにより、リスクを分散した上で効率的な利益獲得を目指すことが重要です。

最近では、「多くのEAが無料で使い放題」という、以前では考えられないような破格のEAサービスが利用できます。詳しく知りたい方は、「勝てる無料EAが見つかる!ダウンロードサイト大手6選を徹底比較!」をご参照ください。

このようなEAサービスも良し悪しがあり、中には違法業者もいます。次のようなEAサービスは粗悪なので避けるべきです。

| ✅ | 国内FX口座(第一種金融商品取引業者)を推奨していない |

| ✅ | 金融庁(財務省財務局)に無登録の業者が運営している |

| ✅ | バックテスト(Strategy Tester Report)がない |

| ✅ | フォワードテスト(myfxbook)がない |

不動産投資

従来型の定石通りの不動産投資は、シニア層向けの資産形成法です。初期投資が大きい代わりに、即金性が高く確実なリターンが見込めるケースが多いためです。

なお、近年、不動産投資の種類が増えてきました。若年層でも少額から取り組める不動産投資の種類も増えてきました。しかし、歴史の浅い新興的な投資法も多いので十分な注意が必要です。

不動産投資は、家賃収入に加えて、不動産価値の値上がり益も期待することができます。

また、不動産投資は、ローンを組むことができることも特徴の一つです。つまり、レバレッジを利かせることができるので、大きなリターンを期待できます(現物の不動産投資の最大のメリット)。

しかし、定石通りの不動産投資で利益をあげるためには深い専門知識が必要です。初期投資とともに深い専門知識を得るためのハードルが高いと言えます。

ローンを組んだ上に、期待する家賃収入が得られず、不動産価値が下がるという事態は絶対に避けなければなりません。

REIT(リート)は、不動産の投資信託です。日本では「J-REIT」として知られています。投資信託なので、現物の不動産投資とは異なり少額から投資可能です。しかし、ローンは組めないためレバレッジを利かすことができません。つまり、REITは、資金効率の観点から現物の不動産投資に劣ることになります。

暗号資産(仮想通貨)

暗号資産(仮想通貨)は、「億り人」を量産する爆発力が高い投資として知られました。しかし、安定して爆発するわけではなく、旬を見極めるのが極めて難しいので、資産形成というよりは「イチかバチかの投機」と捉えるべきです。

暗号資産による資産形成を始めるタイミングとして、タイムリーな時期はありません。予測ができないためです。

したがって、メインの手法の「オマケ」程度に考えることが重要です。

株式(個別銘柄)

個別銘柄の株式投資は、昔から主流の投資手法です。しかし、個別銘柄には当たり外れがあり、必要な初期投資金額も大きいため、柔軟性に欠けます。

一方で、価格が10倍になる銘柄もあるため、大きな利益を期待できます。

歴史のある投資手法のため、暗号資産よりは安定した資産形成を期待できます。しかし、未来への資産形成法としては、やや時代遅れで、非効率で不確実という位置づけになりつつあります。

個別銘柄の株式投資よりは、つみたてNISAやiDeCoの方がリスクの分散・低減効果を期待できます。つみたてNISAやiDeCoは株式投資より後発であり、従来の投資手法を超えるべく制度設計がされたことから、従来型の株式投資よりも優秀な金融商品と言えます。

したがって、株式関連で取り組むべきは、つみたてNISAやiDeCoです、個別銘柄は、40代以降に資金的な余力があれば参加する「オマケ」程度に考えるほうが良いでしょう。

FX(裁量トレード)

FXを始める投資家に多いのが、専業のカリスマトレーダーを目指すケースです。夢はありますが、確実な資産形成には不向きです。

FXの裁量トレーダーになることは、東京大学に入ることよりも難しく、長い年月を修行に費やすことになるでしょう。

FXの裁量トレードは、標準化された自動売買よりも再現性が低く、不確実性が高い手法です。FX自動売買の黎明期(10年くらい前)なら、FXの裁量トレードも資産形成の候補になり得ました。しかし、現在は、パフォーマンスの高い自動売買サービスが簡単に利用できます。したがって、今では優先して取り組むべき手法ではありません。

FIREのための出口戦略について

ある程度の資産形成ができると、出口戦略を考える必要があります。

出口戦略とは、形成した資産を取り崩していくタイミングとその額です。

取り崩しのタイミングや額を考える意味があるのは、「投資信託」と「FX自動売買」です。

家賃収入を期待する不動産投資は、家賃設定が出口戦略なので、スタートと出口が一体です。

暗号資産、株式(個別銘柄)、FXの裁量トレードは、安定感に欠けるので出口戦略には不向きです。

投資信託の出口戦略

つみたてNISAとiDeCoはルールが明確なので、出口戦略も立てやすいと言えます。つみたてNISAは20年の運用益が非課税ですので、積み立てて20年が取り崩しの目安になります。iDeCoは60歳までの給与所得に対して税制優遇がありますので、60歳が取り崩しの目安になります。

つみたてNISAとiDeCo以外の投資信託の場合は、総資産額と生活資金と取り崩し金額からタイミングを計ることになります。

取り崩しの4%ルールについて

投資信託の中でもインデックス投資に適用される「4%ルール」というものがあります。「4%ルール」には次の2パターンがあります。

| ① 定額取り崩し型 | 1年間に「引退時の資産×4%に相当する金額」を毎月定額で取り崩していく |

| ② 定率取り崩し型 | 1年間に「毎年の資産残高×4%に相当する金額」を毎月定率で取り崩していく |

① 定額取り崩し型

毎月30万円の生活資金が必要な場合、1年間に360万円が必要です。

360万円が原資の4%ですので、原資としては9,000万円が必要です。

9,000万円を毎年360万円ずつ取り崩すとすると25年で原資はゼロになる計算なので、100歳で寿命を迎えるなら75歳まではFIREできない!

と考えてしまいがちです。

しかし、運用しながら取り崩しを行うことで、資産はもっと長持ちすることが知られています。25年で資産が尽きてゼロになるどころか、30年経っても96%以上の確率で残高が残っており、むしろ、多くのシナリオで、資産残高は増えているという研究があり、「トリニティ・スタディ」として有名です。

つまり、1年間の生活費を360万円に設定する場合、9,000万円を貯めずともFIREできることになります。

② 定率取り崩し型

定率型は、定額型と比較して確かな計算は困難になります。

運用しながら取り崩しを行う場合、①定額型では資産が増えているケースが多いという研究結果がありました。しかし、定率型の場合、定額型よりも資産の増加は鈍化することが予想されます。資産の増加に伴い、取り崩し額も増加するためです。

しかし、資産残高に応じて、取り崩し額は柔軟に可変されるので、合理的な取り崩し方法と考えることもできます。

FX自動売買の出口戦略

FX自動売買が目指す年利(10%)は投資信託よりも大きいので、原資を取り崩すのではなく、利益分を生活費に充てるというFIREの方法が適しています。年利が大きい分、必要な資産残高は少なくて済みます。1年間の生活費を360万円に想定する場合、必要な資産残高は3,600万円です。

一方で、インデックス投資よりも、FX自動売買の方がトータルのリスクは高いと言えます。FX自動売買システム(EA)の性能はバラツキが大きく、システムの優劣で結果が大きく変わるからです。したがって、自動売買システムの選び方は重要です。

FX自動売買の場合、トレードロジックの異なる複数のEAでポートフォリオを組むことでリスクを分散し、効率的な利益獲得を目指すことが出口戦略となります。

年代別の資産形成(まとめ)

| 若年層 (20代~30代) | つみたてNISA・iDeCo、FX自動売買 |

| 中間層 (40代~50代半ば) | つみたてNISA・iDeCo、FX自動売買、不動産投資 |

| シニア層 (50代半ば~60代) | FX自動売買、不動産投資 |

FX口座開設の各社広告【簡単・無料】

裁量口座

- セントラル短資FX

- ヒロセ通商【LION FX】

- マネーパートナーズ

- LIGHT FX

- みんなのFX

- 外為ドットコム

- FXブロードネット

- GMOクリック証券

- DMM FX

- 外為オンライン

- SBI FXトレード

- 外貨ex byGMO

- FX/CFDのサクソバンク証券

- 松井証券FX